受外围因素提振,人民币汇率加快升值,银行结售汇重新顺差——8月外汇市场分析报告

分析师:管涛(中银证券全球首席经济学家)

分析师:刘立品

研报发布时间:2024年9月22日

摘 要

受美联储宽松预期的影响,8月份中国汇率调整和资本外流的压力双双缓解。

8月份,人民币汇率在市场驱动下重返7.0时代,“三价合一”程度加深。

8月份,跨境资金转为净流入,主要得益于证券投资涉外支出大幅放缓,货物贸易收付款顺差创历史新高,继续发挥稳定跨境资金流动主导作用。

7、8月份,人民币汇率连续升值,但7月份是逢高结汇与逢低购汇盘一齐涌出,银行结售汇仍录得较大逆差,8月份银行结售汇转为顺差,主要是因为购汇盘持币观望。

此前汇率承压阶段积累的出口未结汇压力在8月份释放的规模相当有限。此后如果贸易结汇压力继续释放,或对人民币汇率形成推动作用,但具体会产生多大程度的影响难以测算。

鉴于国内外不确定不稳定因素依然较多,可取之道是进一步强化汇率风险中性意识,控制好货币错配和汇率敞口。

风险提示:海外金融风险超预期,主要央行货币政策调整超预期,国内经济复苏不如预期

正文

9月18日,国家外汇管理局发布了2024年8月份外汇收支数据。现结合最新数据对8月份境内外汇市场运行情况具体分析如下:

美元指数继续回落,人民币汇率重返7.0时代,对出口企业财务状况影响加大

美元指数延续上月回落态势。8月2日,美国失业率意外上升触发“萨姆规则”引发衰退交易,但8月5日之后发布的一系列经济数据缓解了市场衰退担忧。8月23日,鲍威尔在杰克逊霍尔全球央行年会上定调降息,美元指数延续上月回落态势,跌幅由上月1.7%扩大至2.2%(见图表1)。其中,欧元是第一大贡献货币,累计升值2.2%,贡献率为51.4%;日元升值速度显著放缓,涨幅由上月7.3%收窄至2.6%,是美元指数走弱的第二大贡献货币,贡献率为16.7%;英镑、加元、瑞典克朗和瑞士法郎的贡献率分别为11.0%、8.6%、7.2%和5.2%。因美联储降息预期升温,美债收益率也冲高回落,2年期和10年期收益率较上月末分别回落38和18个基点。

美联储宽松预期缓解了人民币汇率调整压力。人民币延续了7月25日以来的反弹走势,且8月份升值速度有所加快。8月上半月,境内人民币汇率中间价在7.13~7.15窄幅波动,8月13日还创下年内新低7.1479比1;在岸即期汇率(指境内银行间外汇市场下午四点半交易价)在8月1日至5日延续7月末的反弹态势,升破7.20,8月6日至15日则在7.14~7.19区间内窄幅震荡。下半月,中间价小幅走强,从7.1399升至7.1124;即期汇率在8月16日至28日期间从7.1611升至7.1260,8月29日、30日突然发力,收在7.0881,步入7.0时代。全月,人民币汇率中间价升值0.3%,在岸即期汇率涨幅由上月0.6%扩大至1.9%。前8个月,中间价累计跌幅由前值0.7%降至0.4%,而在岸即期汇率累计升值了0.06%,收复年初以来失地(见图表2)【1】。

人民币汇率“三价合一”程度加深。一方面,在岸即期汇率较中间价日均偏离程度由上月1.8%收窄至0.3%,尤其是8月5日开始,二者偏离程度显著收窄,8月最后两个交易日,在岸即期汇率较当日中间价转为偏升值方向,偏离程度分别为-0.28%、-0.34%(见图表3)。另一方面,离岸人民币汇率(CNH)较在岸人民币汇率(CNY)日均偏离程度由上月+166个基点收窄至+10个基点,反映在岸人民币升值动能强于离岸人民币(见图表4)。

人民币汇率对出口竞争力影响微弱。8月份,人民币多边汇率指数继续下跌,CFETS人民币汇率指数、参考BIS和SDR货币篮子的人民币汇率指数分别下跌1.3%、1.6%、1.0%,较上月跌幅分别扩大了0.5个、0.7个和0.01个百分点。当月,国际清算银行编制的人民币名义有效汇率指数环比继续下跌,跌幅由上月0.3%收窄至0.2%,剔除通胀影响的实际有效汇率指数则与上月持平(见图表5)。

人民币汇率影响出口企业财务状况。8月份,滞后3个月和滞后5个月环比的即期汇率均值均结束了此前连续多个月的下跌态势,分别上涨1.1%、0.7%(见图表6)。这意味着,如果出口企业没有进行汇率风险对冲,会遭受近期人民币汇率反弹带来的汇兑损失,人民币转为升值对出口收款账期较短的企业影响更甚。

跨境资金转为净流入,主要是因为资金流出规模大幅收窄

美联储宽松预期还缓解了中国资本外流压力。8月份,银行代客涉外收付款由此前连续五个月逆差转为顺差153亿美元,且净流入规模创2023年2月以来新高。分币种看,人民币收付款延续逆差,逆差规模环比减少56亿至27亿美元,为近六个月以来新低,外币收付款由上月逆差56亿转为顺差180亿美元(涉外支出环比减少212亿美元,涉外收入仅增加24亿美元),二者分别贡献了涉外收付款差额增幅的19%和81%(见图表7)。

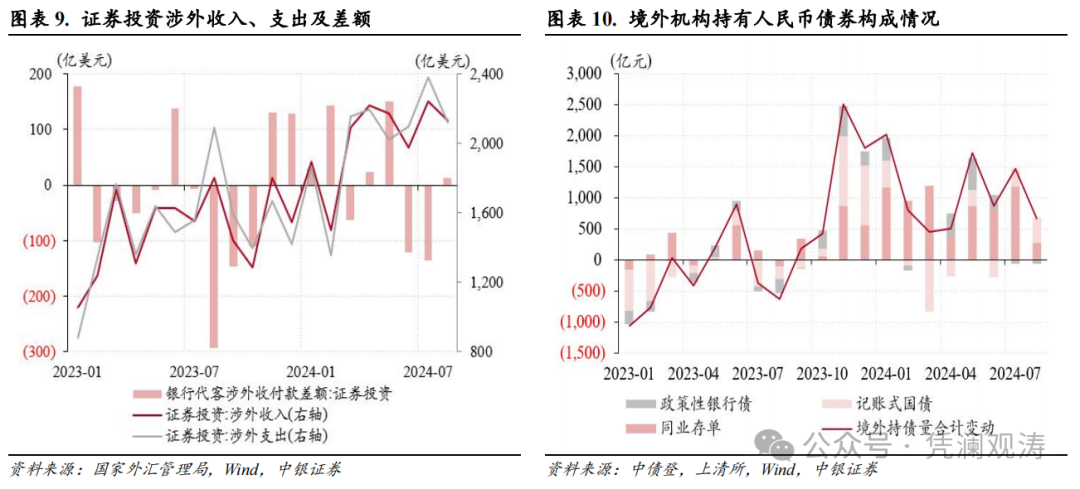

分项目看,银行代客涉外收付款由逆差转为顺差的第一大贡献项是证券投资,贡献率为51%。该项收付款由上月逆差136亿转为顺差13亿美元,是因为涉外支出环比降幅262亿美元,大于收入降幅113亿美元(图表8、9)。当月,境外机构连续十二个月净增持人民币债券,但当月净增持规模由上月1475亿降至677亿元,为近四个月以来新低,其中同业存单净增持规模显著收窄,由上月1183亿降至281亿元,记账式国债净增持规模则环比增加99亿至403亿元(见图表10)。外资增持人民币债券速度放缓,或反映了美元兑人民币远掉期点数大幅收窄的影响,而受益于中美国债收益率差缩小(月均2年期和10年期中美国债收益率差分别环比下降50和30个基点),人民币国债的吸引力增强。

8月份,货物贸易收付款顺差环比增加76亿至624亿美元,顺差规模创历史新高,继续发挥稳定跨境资金流动的主导作用;收益和经常转移收付款逆差环比减少70亿至242亿美元,是因为涉外支出规模环比减少98亿美元,反映分红派息的季节性因素影响消退;直接投资收付款逆差减少30亿至86亿美元,其中涉外收入相对稳定,但支出规模连续四个月回落至589亿美元,为近三年来同期新低,表明对外直接投资流出压力放缓;三者分别贡献了银行代客涉外收付款差额增幅的26%、24%和10%。当月,服务贸易收付款逆差环比增加26亿至169亿美元,贡献率为-9%,其中涉外支出规模为454亿美元,为历史次高,反映暑期居民跨境出行及出国留学购汇需求仍然旺盛(见图表8)。

境内外汇供求关系改善,市场主体购汇意愿明显减弱,结汇需求有所释放

美联储宽松预期推动了中国境内外汇供求关系的改善。8月份,反映境内主要外汇供求关系的银行即远期(含期权)结售汇(以下简称银行结售汇)由上月逆差653亿转为顺差132亿美元,结束了2023年7月份以来连续13个月逆差的局面。境内外汇供求关系改善,第一贡献项是银行代客结售汇,由上月逆差457亿转为顺差9亿美元,贡献了银行结售汇差额增幅的59%;第二贡献项是外汇衍生品交易,由上月净卖出外汇108亿转为净买入144亿美元,为2023年6月份以来首次净买入,贡献率为32%;第三贡献项是银行自身结售汇,逆差规模由上月88亿降至21亿美元,贡献率为9%(见图表11)。

8月份,银行代客结售汇由逆差转为顺差的主要贡献项是货物贸易,该项顺差由上月50亿飙升至369亿美元,贡献了银行代客结售汇差额增幅的68%。货物贸易结售汇顺差扩大,主要是因为购汇规模环比减少262亿美元,而结汇规模环比仅增加57亿美元(见图表12)。当月,货物贸易购汇规模占涉外支出比重为48.7%,环比回落7.5个百分点,结汇规模占涉外收入比重为50.9%,环比仅上升了3.4个百分点,升幅相对有限。市场整体结售汇意愿表现出同样的变化,剔除远期履约额之后的付汇购汇率为59.6%,环比回落10.1个百分点,为2023年4月份以来新低,收汇结汇率为55.4%,环比仅上升了1.8个百分点(见图表13)。

7月底本轮人民币汇率反弹启动以来,人民币汇率中间价于8中旬还创年内新低,同时CFETS人民币汇率指数年内累计涨幅由7月24日的1.9%到8月30日降至0.5%,显示这轮反弹主要是市场驱动。不过,7、8月份反弹的市场性质略有差异。7月份,在人民币突然反拉的情况下,逢高结汇与逢低购汇盘一齐涌出,当月收汇结汇率和付汇购汇率分别环比回升2.5和2.4个百分点,付汇购汇率高出收汇结汇率16.0个百分点,同期结售汇仍录得较大逆差。8月份,人民币加速升值,伴随着收汇结汇率环比小幅增加,而付汇购率大幅回落,企业购汇盘持币观望意愿明显,付汇购汇率高出收汇结汇率4.1个百分点,结售汇由逆差转为顺差(见图表11和图表13)。

8月份,境内银行间市场外汇成交量增加,日均即期询价成交量环比增长27.6%至437亿美元,尤其是8月29日、30日,人民币汇率中间价仅小幅走强,但在岸即期汇率由7.1260先后升至7.1102、7.0881,为2024年以来首次升破7.10,同期即期询价成交量分别升至486亿、637亿美元。

8月份,远期结汇签约额环比增加60亿美元,同时购汇签约额减少63亿美元,导致远期净结汇累计未到期额变动规模由上月减少39亿转为增加112亿美元,贡献了银行结售汇差额增幅的19%。当月,远期结汇套保比率环比提升2.0个百分点至8.8%,远期购汇套保比率回落1.8个百分点至4.5%(见图表14)。这一定程度上反映了中美利差倒挂程度减轻的影响,1年期美元兑人民币远掉期点数均值由上月-2921个基点收窄至-2395个基点,为2023年6月以来新低,有助于提升远期结汇财务吸引力。同时,也反映企业没有更多远期锁定购汇成本,而是持币观望。

未结汇资金规模仍然较大,但应理性看待结汇需求释放对汇率的推动作用

8月末,随着鲍威尔定调美联储降息,有境外机构测算指出,2020年疫情以来中国企业可能积累了超过2万亿美元的海外投资,美国降息可能会促使中国企业抛售1万亿美元的资产,此举可能会最多推升人民币汇率10%【2】。对此,我们认为应理性看待。

根据人民币汇率走势可以将2012年以来分为四个阶段:2012至2014年(升值阶段),2015至2019年(承压阶段),2020至2021年(升值阶段),2022年至2024年7月(再度承压阶段)。对比发现,人民币汇率承压阶段的货物贸易项下结汇意愿弱于升值阶段,表明人民币汇率涨跌对企业结汇意愿确实有一定影响(见图表15)。

2024年8月,人民币汇率反弹,但货物贸易收入结汇率仅环比提升3.4个百分点至50.9%,低于此前四个阶段均值(分别为60.3%、54.0%、56.4%和52.5%),表明此前汇率承压阶段积累的出口未结汇压力在8月份释放的规模相当有限(见图表15)。此后如果贸易结汇压力继续释放,或对人民币汇率形成推动作用,但具体会产生多大程度的影响难以测算。

一方面,某一阶段企业积累的未结汇资金规模本身难以精准测量,而且即便汇率预期扭转刺激了外贸企业大规模结汇,最终实际结汇资金可能是多个阶段积累的未结汇资金,甚至还存在“钟摆效应”,其可结汇规模并不限于前期累积的未结汇资金。

另一方面,银行结售汇差额与人民币汇率的关系并不稳定。如受益于内部防疫措施优化、金融出台支持房地产16条,市场对2023年中国经济复苏前景预期改善,外部美联储紧缩预期减弱,美元指数和美债收益率冲高回落,2022年11月至2023年1月,在岸人民币即期汇率累计升值8%,但各月银行结售汇顺差分别为39亿、87亿和80亿美元,累计205亿美元(见图表16)。

鉴于国内外不确定不稳定因素依然较多,单边做多人民币不可取。可取之道是进一步强化汇率风险中性意识,控制好货币错配和汇率敞口。

风险提示:海外金融风险超预期,主要央行货币政策调整超预期,国内经济复苏不如预期。

注释:

【1】9月上半月,人民币汇率中间价和境内外交易价围绕7.10比1上下波动。9月18日,美联储罕见首次降息50个基点,正式揭开了本轮降息周期的序幕。自9月18日起,人民币汇率一举突破7.10,到9月20日,中间价和在岸即期汇率分别升至7.0644、7.0552,CNH升至7.0417,三者均为2023年5月末以来新高,人民币汇率全面进入7.0时代。

【2】https://news.futunn.com/en/post/47098363/will-1-trillion-us-dollars-of-funds-flow-back-to?level=1&data_ticket=1726990751469706

(转自:凭澜观涛)